Progetti innovativi per crescere le imprese

Progetti innovativi per crescere le imprese

MT CONSULTING nasce nel 2005 per volontà della Dott.ssa Miriam Tirinzoni.

Ad oggi vanta un’unità locale in provincia di Sondrio, una sede attiva a Milano.

MT CONSULTING lavora al fianco delle aziende e degli imprenditori ed a tutti quelli che richiedono un supporto professionale e qualificato. Assiste le aziende nella ricerca di contributi ed incentivi anche mediante la finanza ordinaria ed il Crowdfunding di piani di sviluppo e di lancio di start up e di nuove idee professionali e di business.

L’azienda è organizzata in questi importanti divisioni:

Si pone come partner a fianco delle aziende, non solo per la ricerca di contributi, ma anche per assisterle nella registrazione di marchi e nella valorizzazione dei propri prodotti, apportando il proprio know-how manageriale e finanziario nella gestione di tali processi.

Ultimi video

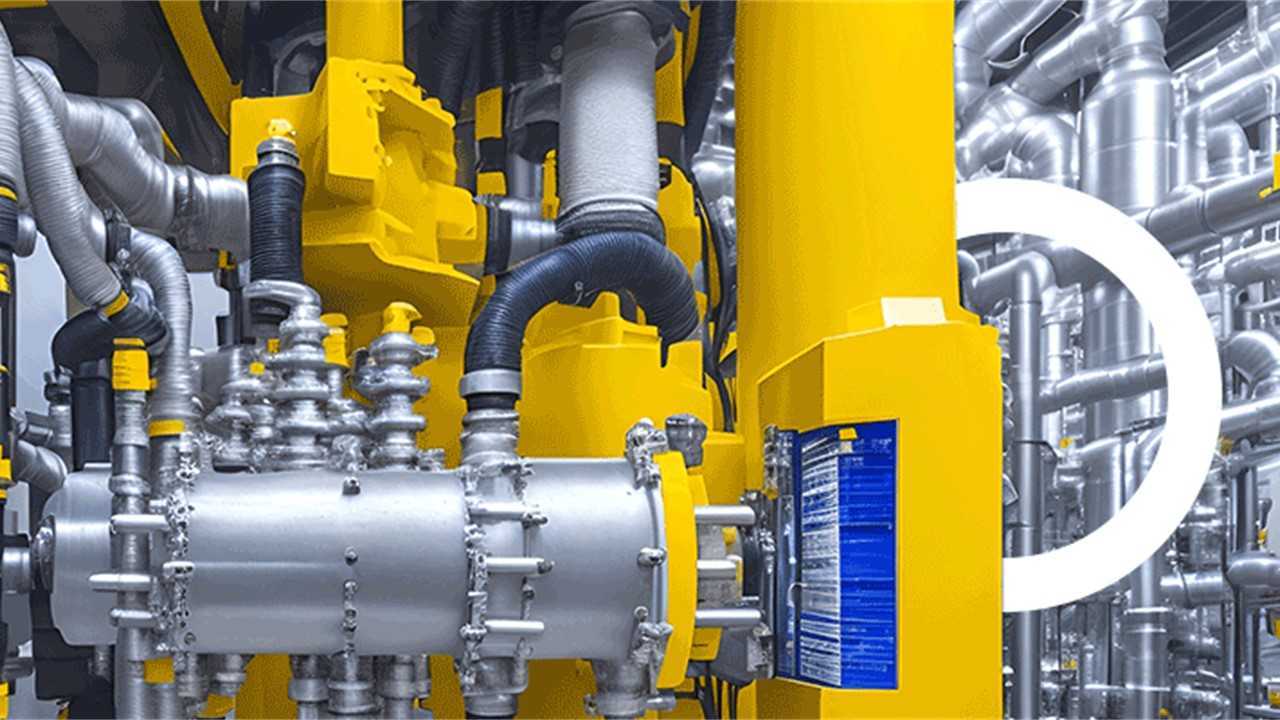

Bandi credito imposta microprocessori

Bandi credito imposta microprocessori

Miriam Tirinzoni CEO DI MT Consulting presenta il TG DEI BANDI relativi al credito di imposta sui microprocessori per la Ricerca & Sviluppo.